Llevo más de 5 años viajando por el mundo. He tenido la suerte de visitar países como Egipto, Tailandia, Turquía, Pakistán, Inglaterra, España, Vietnam y un largo etcétera. Muchos me preguntan cómo hago para hacer pagos en todos estos países. ¿Llevo efectivo siempre conmigo? ¿Utilizo alguna tarjeta? ¿Cuánto pago en comisiones?

Son muchas preguntas. Por ello, he decidido escribir esta entrada para desvelarte mi mayor secreto (arreeee, es broma). Hoy te voy a explicar qué tarjeta bancaria uso, por qué la llevo usando más de 5 años y cómo tú también puedes obtenerla.

¿Qué tarjeta bancaria uso para viajar por el mundo?

Tan, tan, tan, tannnnn. ¡Uso la tarjeta bancaria de Wise! Pero, ¿qué es Wise?, te preguntarás. Te explico.

Wise (anteriormente conocido como TransferWise) es un servicio de transferencias electrónicas con la que puedes crear una cuenta multidivisa para enviar y recibir dinero a nivel internacional. Con este proveedor, puedes hacer transferencias a más de 175 países y en más de 50 monedas.

¿Qué es una cuenta multidivisa?

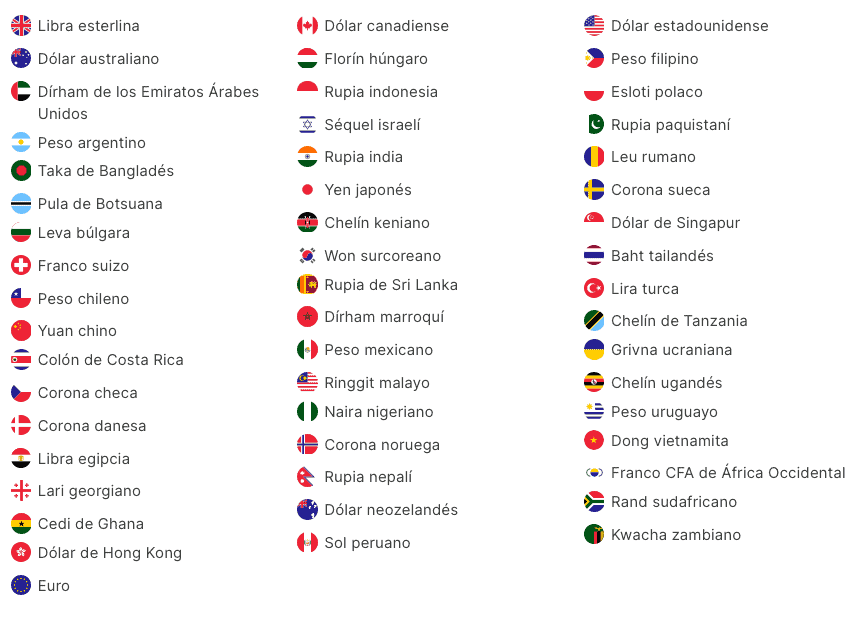

Una cuenta multidivisa, como indica su propio nombre, es una cuenta bancaria que te permite hacer transacciones en múltiples divisas. Con Wise, puedes tener dinero en más de 50 monedas y convertir entre ellas al tipo de cambio real cuando lo necesites. Te dejo un listado de todas las divisas que tienen disponibles. El séquel israelí, sol peruano y el cedi de Ghana fueron retirados de la aplicación en los últimos años.

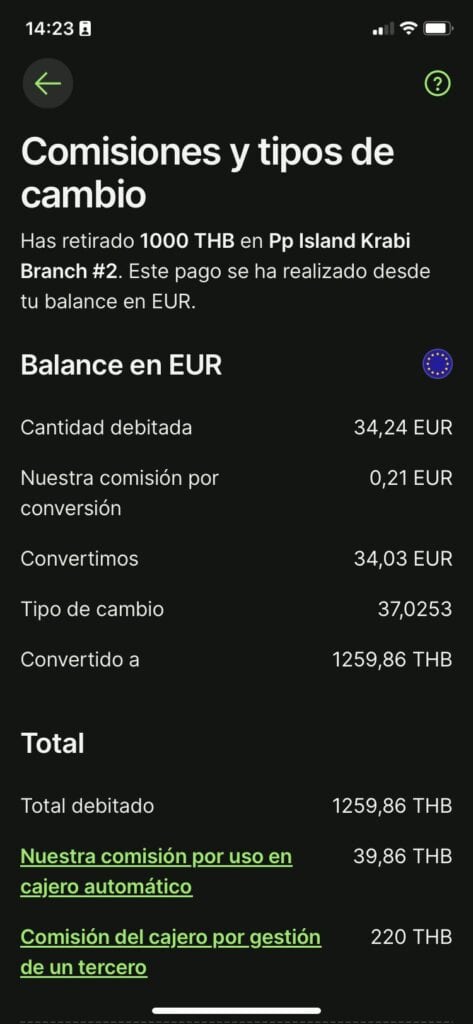

Además te permite obtener datos de balances bancarios locales en todas estas divisas. ¿Qué significa esto? Pues puedes enviar y recibir dinero de la misma forma que lo haría un local. Esa función no es tan útil para viajar, pero sí si ofreces servicios en línea y quieres cobrar en una divisa más fuerte como el euro o el dólar estadounidense.

¿Por qué debería usar la cuenta multidivisa de Wise para viajar?

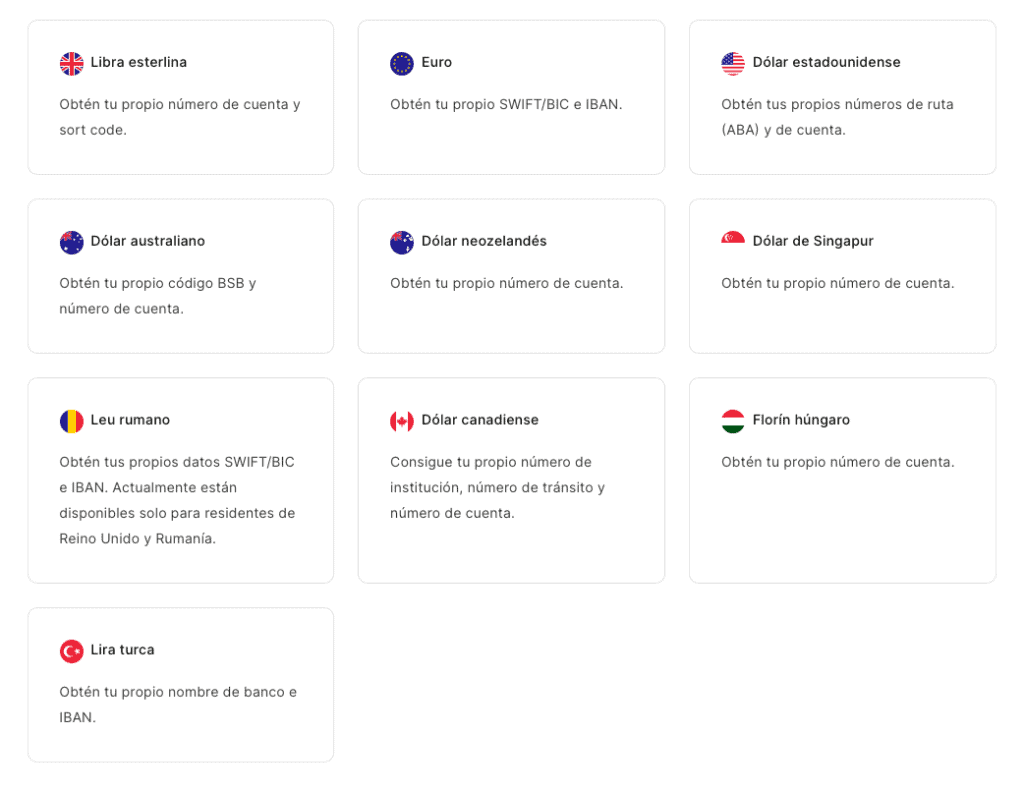

Gracias a que Wise tiene disponibles todas estas divisas, te permite realizar la conversión entre ellas dentro de la misma aplicación. Si bien es cierto, otros bancos ofrecen un servicio similar, la gran diferencia es que Wise convierte tu dinero con el tipo de cambio real. Sí, el que aparece en Google. Hagamos una prueba.

Queremos convertir 100 euros a Thai Baht. Google nos dice que hoy 12 de abril el valor real de 1 euro es de 37,41 Thai Baht. Por lo tanto, si convertimos 100 euros deberíamos obtener 3.741,18 Thai Baht en total.

Para Wise, hoy 12 de abril el valor real de 1 euro es de 37,42 Thai Baht. ¡Más que en Google, wow! Esto quiere decir que va a convertir nuestros 100 euros con ese tipo de cambio. La comisión que nos cobra por esta conversión es de 0,61 EUR. De esta forma, obtenemos un total de 3.719,19 Thai Baht. ¿Nada mal, verdad?

Si restamos 3.741,18 (lo que mostró Google) menos 3.719,19 (lo que nos ofrece Wise) la diferencia es de 21,99 Thai Baht. De esta forma, logramos convertir nuestros euros a Thai Baht por solo 0,59 céntimos de euro. ¡Increíble!

Wise: Comisiones, tipo de cambio y retiradas en cajero

Es fundamental que antes de abrir una cuenta bancaria en Wise y obtener una tarjeta conozcas cómo funciona su sistema de comisiones, qué tipo de cambio ofrece y la comisión por retirar dinero en cajeros en el extranjero.

A continuación, te explico cada punto de forma detallada:

Comisiones

Transferir dinero con Wise es relativamente barato. Solo debes de pagar una tarifa que va desde el 0,41 % de la cantidad que transfieras. ¡Un porcentaje accesible para todos los bolsillos!

Para el uso de la tarjeta Wise, las tarifas también son verdaderamente bajas:

- Adquirir una tarjeta digital es gratis y solicitar una física solo te cuesta 7 EUR (o su equivalente en otras monedas).

- Si necesitas pagar en una moneda que ya tienes en tu cuenta multidivisa Wise, la operación es gratis. Y en el caso de que no tengas esa moneda en tu cuenta, se aplicará una pequeña comisión por conversión de divisas que oscila desde el 0,41 % del pago. Esta comisión varía según la moneda empleada.

Por ejemplo, aquí yo hice un pago en Thai Baht desde mis balances en euros. Wise convirtió mis euros con el tipo de cambio real a Thai Baht y me cobró 0,16 EUR por la operación.

Tipo de cambio

Siempre es preocupante hacer pagos o transferencias al extranjero que requieren convertir divisas. Por lo general, los proveedores bancarios establecen un margen de ganancia en su propio tipo de cambio y cada vez que hacemos transferencias o usamos sus tarjetas pagamos el sobreprecio que han fijado.

Wise, por el contrario, aplica el tipo de cambio real del mercado para realizar conversiones de divisas. Si tienes dudas sobre cuál es el tipo de cambio real entre dos divisas, puedes buscarlo en Google. A diferencia del sistema bancario tradicional, Wise no agrega ningún sobreprecio a su tipo de cambio para que así sus clientes no gasten de más al momento de hacer pagos o envíos de dinero.

Retiradas

Otra de las razones por las que Wise es una excelente opción para realizar pagos en el extranjero son sus retiradas de dinero gratuitas. Si eres de los turistas que necesitan manejar dinero líquido durante sus distintos viajes, este beneficio es lo que buscabas.

En efecto, con la tarjeta de débito Wise puedes retirar dinero dos veces al mes de forma gratuita y con un límite de hasta 200 EUR en total (o su equivalente en otras monedas). A partir de este límite, debes pagar 0,5 EUR más el 1,75 % de la cantidad que retires. Sin embargo, estas tarifas son mucho más económicas que las de cualquier banco convencional.

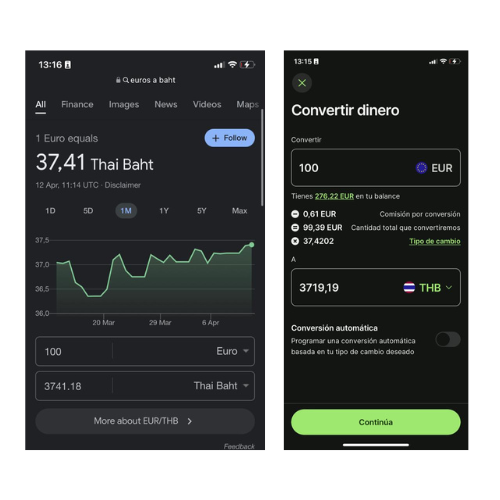

Por ejemplo, aquí retiré 1000 Thai Baht de un cajero.

Era el tercer retiro que hacía en el mes, por lo tanto, me cobraron una pequeña comisión. Por retirar Thai Baht en un cajero y pagar desde mi balance en euros, pagué las siguientes comisiones:

- Comisión por conversión: Wise me cobró 0,21 EUR.

- Comisión por uso en cajero automático: Wise me cobró 39,86 THB (que es 1,06 EUR aproximadamente).

- Comisión por gestión: Esta última comisión la aplica el cajero, no tiene nada que ver con Wise.

En este caso, podría haber aprovechado las dos retiradas en cajero gratuitas que ofrece. De esta forma, me hubiese ahorrado la comisión por uso en cajero automático. La comisión del cajero es una comisión fija de 220 THB, por lo tanto, al retirar montos más grandes de dinero, podría haber ahorrado más. De todas formas, sigue siendo una excelente opción si lo comparas con otros bancos.

¿Qué diferencia a Wise de los bancos tradicionales?

Wise viene a ser una fintech y se presenta como una alternativa a los bancos tradicionales. Aunque ofrecen los mismos servicios que un banco, los procesos que suelen ser tediosos en una institución financiera tradicional, con Wise son extremadamente más sencillos.

Por ejemplo, puedes abrir una cuenta con Wise desde tu móvil o tu ordenador, sin hacer trámites ni papeleos presenciales. No te cobran comisiones exorbitantes y son transparentes en todos sus procesos.

Algo que me encanta es que siempre me muestra qué tipo de cambio exacto me están ofreciendo y cuánto de comisión me están cobrando. Los bancos tradicionales siempre intentan ocultar esta información y si la colocan utilizan términos complejos o te la muestran en cuadros que son difíciles de interpretar. Pero, ¿te has preguntado por qué hacen esto?

La mayoría de empresas bancarias fijan un sobreprecio a su tipo de cambio para obtener un margen de ganancia en las conversiones de divisas que realizan sus clientes. Es decir, siguiendo el ejemplo anterior, si el valor real de 1 euro es 37,42 Thai Baht, la mayoría de bancos te dirá que es 36,42 Thai Baht.

Al darte un peor tipo de cambio, ellos obtienen un margen de beneficio. Lo que harán es decirte que puedes hacer la conversión sin comisiones o con tarifa 0, pero no te dirán que no te están dando el tipo de cambio real. Al final, por lo general, sales perdiendo porque de nada sirve que la conversión sea sin comisiones si te dan un pésimo tipo de cambio.

Con Wise obtendrás el tipo de cambio real, las transacciones son transparentes y sin tarifas ocultas. Solo debes pagar una pequeña comisión que oscila desde el 0,41 % de la cantidad que envíes. Esto es fundamental si piensas hacer pagos en el extranjero en diferentes divisas. ¡Sigue leyendo este artículo para conocer más sobre los beneficios de Wise!

¿Wise es seguro?

Seguro estás pensando: ‘’Ok, Elena. Todo perfecto, pero… ¿Es seguro?’’. Si me siguen desde hace años, sabrán que jamás les recomendaría algo que no he utilizado. Especialmente, servicios o productos relacionados con el manejo de dinero.

Mi experiencia con Wise es muy satisfactoria. Desde hace 5 años soy cliente y tengo dos cuentas en esta plataforma: Wise Personal y Wise Business. Gracias a estas cuentas he podido hacer pagos en países como Alemania, Estados Unidos, Tailandia, Vietnam y Turquía con la mejor tasa de cambio y las comisiones más bajas.

Y no solo eso. Wise también me ha permitido recibir pagos de mis clientes en EUR y USD, ya que puedo obtener datos bancarios locales en estas divisas. Y es que además de crear contenido sobre viajes en redes sociales, trabajo en línea como redactora freelance, por lo que tengo clientes de diferentes partes del mundo y recibo pagos en diversas divisas. He confiado mi dinero a Wise durante muchos años y nunca he tenido percances. Pero como no solo vale mi experiencia, aquí les dejo más información que encontré:

Las operaciones de Wise están protegidas, pues este proveedor aplica un sistema de encriptación HTTPS y un inicio de sesión en 2 pasos para salvaguardar todas sus transacciones.

Desde su fundación en 2011, Wise se ha encargado de proteger los fondos y las transacciones de sus millones de clientes. Si bien Wise no es un banco tradicional, ofrece la misma seguridad que las firmas bancarias convencionales.

¿Sabías que Wise está supervisado en todos los países donde opera? ¡Así es! Este proveedor está regulado por entidades fiscalizadoras de renombre como el Banco Nacional de Bélgica, la Autoridad de Conducta Financiera del Reino Unido, el Banco de Indonesia, el Customs and Excise Department de Hong Kong, entre otros organismos competentes.

En resumen, Wise cumple con todos los estándares de seguridad que requieres para tus diversas transferencias y pagos en el extranjero.

Ventajas y desventajas de Wise

Definitivamente, Wise presenta muchas ventajas competitivas que se ajustan a las diferentes necesidades de los viajeros o de cualquier persona que desea ahorrar en múltiples divisas. Pero, al igual que las demás firmas bancarias, también tiene algunos puntos débiles o mejorables. Estas son algunas de las ventajas y desventajas de Wise que debes considerar:

Ventajas

- Te permite abrir una cuenta en línea, gratuita y sin mayores trámites.

- Está operativo en más de 170 países.

- Envía dinero a más de 70 países.

- Puedes ahorrar dinero y realizar transacciones en más de 50 divisas.

- No pagas comisión por mantenimiento ni cierre de la cuenta.

- El 90 % de sus transferencias se completan al instante.

- Sus conversiones de monedas se hacen con el tipo de cambio real (el de Google).

- No cobra comisiones ocultas.

- Puedes obtener la tarjeta de débito Wise para hacer pagos en diferentes países.

- Puedes abrir una cuenta de empresa.

- Está supervisado en todos los países donde opera.

- Ofrece atención al cliente las 24 horas del día y en 14 idiomas.

Desventajas

- No puedes conseguir la tarjeta Wise en países de Latinoamérica. ¡Pero más abajo te explico un hack que yo apliqué!

- La cuenta de empresa no está disponible en todos los países.

- No ofrece préstamos ni líneas de crédito.

- No tiene oficinas presenciales.

Cómo abrir una cuenta Wise: Paso a Paso

Abrir una cuenta Wise es muy sencillo. Solo necesitas ser mayor de edad, tener conexión a internet y presentar unos cuantos requisitos que te solicita el proveedor para que puedas crear tu cuenta de forma rápida, gratuita y segura. Aquí te indico cómo abrir una cuenta Wise paso a paso:

- Accede a través de este enlace a la web de Wise (antes TransferWise) para obtener una transferencia libre de comisiones de hasta 500 GBP (o al cambio de tu moneda). Sí, soy Mónica Elena ????

- Haz clic en “Abrir una cuenta”.

- Rellena los formularios con tus datos personales.

- Selecciona si deseas abrir una cuenta personal o una de empresa.

- Verifica tu identidad subiendo un selfie en donde se te vea sosteniendo tu documento de identificación.

- Accede a tu cuenta personal y abre un balance en la moneda que prefieras. Recuerda que puede ser en EUR, USD o en otra de las más de 50 divisas disponibles.

- Luego de la aprobación de la cuenta, podrás ver los datos bancarios que Wise tiene asignados.

Para activar tu cuenta, debes agregar dinero a tus balances.

¿Cómo obtener la tarjeta Wise si en mi país no está disponible?

Como mencioné arriba, una de las desventajas de Wise es que algunos de sus servicios o productos no están disponibles en la mayoría de países de Latinoamérica. Así que te voy a explicar qué hice yo para obtener una tarjeta Wise.

Básicamente, se trata de cambiar tu dirección de residencia en la misma aplicación o abrir tu cuenta con otra dirección. Por ejemplo, si estás planeando un eurotrip y tu primera parada es Madrid, puedes colocar la dirección del lugar donde te hospedarás. Si te estás quedando en casa de un amigo o familiar, esto lo hará mucho más sencillo. Si, por el contrario, te hospedas en un hotel, deberías preguntar primero si te permiten recibir correo postal como huésped.

Cambiar tu dirección es súper fácil. Solo debes ingresar a tu cuenta desde tu móvil o laptop, ir a Ajustes ➡️ Detalles personales ➡️ Cambiar tus datos. La información se actualizará inmediatamente y de forma automática te aparecerá la opción de Solicitar Tarjeta.

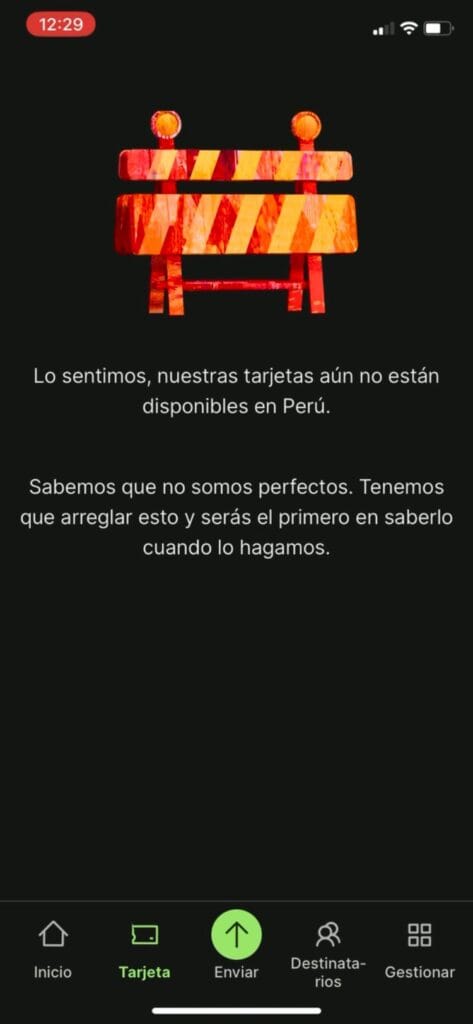

Por ejemplo, así aparecía la opción Tarjeta cuando tenía mi dirección de Perú.

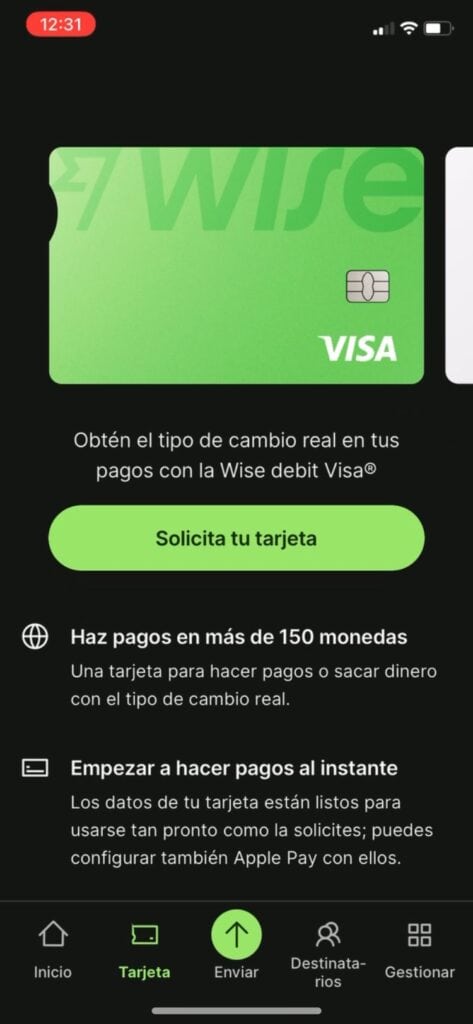

Y así se actualizó inmediatamente cuando cambié a una dirección en Europa.

Debo recalcar que para hacer este cambio de dirección no te suelen pedir un documento que verifique tu dirección. Aunque esto puede cambiar con el tiempo.

Wise, por obvias razones, no recomienda públicamente hacer esta jugada, pero sí recalca en muchas ocasiones que puedes abrir una cuenta sin prueba de residencia. Ahora, ¿cuáles son los riesgos de obtener una tarjeta de esta forma?

El único riesgo que yo veo aquí es que si pierdes la tarjeta y regresas a tu país, no podrás volver a solicitar la tarjeta. Por lo tanto, solo tendrás que bloquearla o congelarla a través de la aplicación y solicitar una nueva cuando te encuentres en algún país donde sí esté disponible.

Sin embargo, recuerda que una vez te aparezca la opción de Solicita tu tarjeta, puedes solicitar tanto la física como la digital. En consecuencia, puedes agregar la tarjeta digital a tu celular. De esta forma, puedes guardar la tarjeta física y utilizar la digital para minimizar el riesgo de pérdida.